In diesem Abschnitt soll der Frage nachgegangen werden, wann sich das Mieten und wann sich der Kauf einer

Immobilie lohnt. Die Beispiele abstrahieren von den realen Gegebenheiten, sodass sie einfach

nachzuvollziehen sind. Komplexe Berechnungen (progressive Steuern, Verlustvorträge etc.) werden in den

hiesigen Erklärungen nicht berücksichtigt.

Herr Immanuel Biele lebt alleine und hat ein jährliches Bruttogehalt von 50000 GE. Dieses wird mit einem

Steuersatz von 30% besteuert. Die notwendigen Lebenshaltungskosten betragen 10000 GE. Daneben kann er

entweder eine Immobilie für 12000 GE im Jahr mieten oder für einen derzeit unbekannten Preis kaufen. Konkret

kann er entweder die eine Seite einer Doppelhaushälfte mieten, oder die andere Seite kaufen.

Im Basisfall existiert keine Inflation, in der Abwandlung gibt es ein Wachstum (Inflation) von 2%. Gehalt,

Lebenskosten und Miete entwickeln sich gemäß der Inflation (Indexierung).

Geldanlagen bei der Bank können zu 5% getätigt werden. Geldanlagen sind mit 25% zu versteuern, der

Nettozins beträgt folglich 0.05*(1-0.25) = 3.75%. (Formeln für Nettozinssätze sind bei Schneeloch et al. (2020) zu finden.)

Bei den Krediten gibt es weitere Fallunterscheidungen. In der ersten Fallgruppe können unbegrenzt Kredite

für 10% aufgenommen werden. In der anderen Fallgruppe kann ein Ratenkredit (Annuitätendarlehen) über 10

Jahre für 10% aufgenommen werden und ist an den Kaufpreis gebunden (mathematisch durch eine Restriktion in

einem linearen Programm). Der Kredit kann als Zahlungsstrom folgendermaßen dargestellt werden:

Ohne Inflation: [1, -0.1627, -0.1627, -0.1627, -0.1627, -0.1627, -0.1627, -0.1627, -0.1627, -0.1627,

-0.1627]

Mit Inflation: [1, -0.1509, -0.154, -0.157, -0.1602, -0.1634, -0.1666, -0.17, -0.1734, -0.1768, -0.1804]

Immanuel Biele steht vor der Frage, ob er eine Immobilie mieten oder lieber kaufen sollte. Dazu sucht er

seinen Entscheidungswert. Das ist der Wert, bei dem die Vorteilhaftigkeit umschlägt.

Immobilie mieten

Im Fall der Miete ohne Wachstum (Inflation) hat Immanuel Biele ein Gehalt von 50000 GE. Darauf zahlt er

15000 GE Steuern. Die notwendigen Lebenshaltungskosten betragen 10000 GE und die Miete 12000 GE pro Jahr.

Netto hat er 50000 - 15000 - 10000 - 12000 =13000 GE zur Verfügung (Entnahme). Diese verwendet er

insbesondere für Freizeitaktivitäten und Urlaube.

Tabelle 5: Immobilie mieten ohne Wachstum

| Bezeichnung |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

50000 |

50000 |

... |

| Steuern |

-15000 |

-15000 |

-15000 |

... |

| Lebenshaltungskosten |

-10000 |

-10000 |

-10000 |

... |

| Miete |

-12000 |

-12000 |

-12000 |

... |

| Entnahme |

-13000 |

-13000 |

-13000 |

... |

Quelle: eigene Darstellung.

Der Fall gleicht dem obigen Fall mit der Erweiterung, dass sein Gehalt, die Lebenshaltungskosten und die

Miete an die Inflation angepasst werden.

Tabelle 6: Immobilie mieten mit Wachstum

| Bezeichnung |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

51000 |

52020 |

... |

| Steuern |

-15000 |

-15300 |

-15606 |

... |

| Lebenshaltungskosten |

-10000 |

-10200 |

-10404 |

... |

| Miete |

-12000 |

-12240 |

-12484.8 |

... |

| Entnahme |

-13000 |

-13260 |

-13525.2 |

... |

Quelle: eigene Darstellung.

Immobilie kaufen

Im Fall des Immobilienkaufs sollen zwei Fallgruppen vorgestellt werden. Danach folgen eine paar Variationen

in Tabellen.

In der ersten Fallgruppe (Extremfall) wird nur der Kreditzins (kein Annuitätendarlehen) und keine Tilgung

bedient.

In der zweiten Fallgruppe wird ein Annuitätendarlehen in Höhe des Kaufpreises aufgenommen. Weitere Kredite

werden von Immanuel Biele gescheut.

Achtung: Die folgenden Ausführungen gelten nicht für einen Immobilienkauf für Investitionszwecke d.h.

zur Vermietung. In dem Fall müssten insbesondere die Steuern auf den Mietertrag berücksichtigt werden.

Immobilie kaufen - ausschließlich Zinszahlung

Im Extremfall zahlt Immanuel Biele ausschließlich die Zinsen. Ein Gutachter für die Bewertung von

Immobilien und Unternehmen sagt ihm, dass er bei einem Wert (Entscheidungswert) von maximal 120000 GE den

gleichen Entnahmestrom wie bei der Miete erhalten kann. Er stellt ihm zur Verdeutlichung den nachfolgenden

Finanzplan auf. Es wird deutlich, dass er nur die Zinsen in Höhe von 12000 GE bezahlt ohne je zu tilgen.

Der Kalkulationszins (endogene Grenzzinsfuß) beträgt 0.1. Als ewige Rente berechnet ergibt sich 120000/0.1

= 120000 GE.

Tabelle 7: Immobilie kaufen ohne Wachstum (Extremfall nur Zinszahlung)

| Position |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

50000 |

50000 |

... |

| Steuern |

-15000 |

-15000 |

-15000 |

... |

| Lebenshaltungskosten |

-10000 |

-10000 |

-10000 |

... |

| Hauskauf |

-120000 |

0 |

0 |

... |

| Zins |

-12000 |

-12000 |

-12000 |

... |

| Tilgung |

0 |

0 |

0 |

... |

| Entnahme |

-13000 |

-13000 |

-13000 |

... |

| Kredit |

120000 |

120000 |

120000 |

... |

Quelle: eigene Darstellung.

In der Abwandlung berücksichtigt der Gutachter die Inflation und damit die Preissteigerung. Der

Entscheidungswert, d.h. der Wert bei dem sich die Vorteilhaftigkeit zwischen Kauf und Miete dreht, beträgt

150000 GE. Auch in diesem Fall stellt der Gutachter für die Bewertung von Immobilien und Unternehmen einen

Finanzplan auf. Es werden nur die Zinsen getilgt und der Kredit erhöht sich jährlich, sodass die Zinsen

gerade so bedient werden können. (Die Kaufkraft und die eingesparte Miete steigen ja.)

Der Kalkulationszins (endogene Grenzzinsfuß) beträgt 0.1. Alternativ kann zur Berechnung eine ewige Rente

mit Wachstum abgezinst werden 120000/(0.1-0.02) = 150000 GE.

Tabelle 8: Immobilie kaufen mit Wachstum (Extremfall nur Zinszahlung)

| Bezeichnung |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

51000 |

52020 |

... |

| Steuern |

-15000 |

-15300 |

-15606 |

... |

| Lebenshaltungskosten |

-10000 |

-10200 |

-10404 |

... |

| Hauskauf |

-150000 |

0 |

0 |

... |

| Zins |

-15000 |

-15300 |

-15606 |

... |

| Tilgung |

0 |

0 |

0 |

... |

| Entnahme |

-13000 |

-13260 |

-13525.2 |

... |

| Kredit |

150000 |

153000 |

156060 |

... |

Quelle: eigene Darstellung.

Immobilie kaufen - Annuitätendarlehen

Immanuel Biele nimmt bei seiner Bank einen Kredit in Höhe des Kaufpreises auf. Der Kredit

(Annuitätendarlehen) wird mit 10% verzinst und über 10 Jahre zurückgezahlt. Danach will er kreditfrei

bleiben.

Ein Gutachter für die Bewertung von Immobilien und Unternehmen sagt ihm, dass er bei einem Wert

(Entscheidungswert) von maximal 73734.81 GE den gleichen Entnahmestrom wie bei der Miete erhalten kann. Er

stellt ihm zur Verdeutlichung den nachfolgenden Finanzplan auf.

Der Kalkulationszins (endogene Grenzzinsfuß) beträgt 0.1.

Der Wert von 73734.81 GE lässt sich auch mit der Formel für den Barwertfaktor bwf(i,n) =

((i+1)^n-1)/((1+i)^n*i) berechnen. Es ergibt sich 12000 * 6.14 = 73734.81 GE. Würde Immanuel Biele, wie im

Extremfall, eine grenzenlose Verschuldung zulassen, so könnte er die ersparten Mieterträge nach dem

Abbezahlen des Kredites abzinsen. Der endogene Grenzzinsfuß ist der Kreditzins von 0.1. Der Wert beträgt

(12000/0.1) *(1+0.1)^(-10) = 46265.19 GE. Zusammen ergibt dies 46265.19 + 73734.81 = 12000 GE. Das ist der

Wert aus dem Extremfall.

(Für Mathematiker: Der Grenzpreis wurde mithilfe eines linearen Programms auf zwei Wegen ausgerechnet.

Einmal durch die Aufnahme eines Annuitätendarlehens, welches an den Kaufpreis gebunden wurde. Und einmal

durch eine Restriktion im Jahr 10, welche Verschuldung unterbindet. Im ersten Fall entspricht der Dualwert

der Liquiditätsrestriktion in t=1 dem Barwertfaktor von 6.14. Im zweiten Fall kann durch die Dualwerte der

Liquiditätsrestriktion der endogene Grenzzinsfuß von 0.1 berechnet werden.)

Tabelle 9: Immobilie kaufen ohne Wachstum (Annuitätendarlehen 10 Jahre)

| Position |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

50000 |

50000 |

... |

| Steuern |

-15000 |

-15000 |

-15000 |

... |

| Lebenshaltungskosten |

-10000 |

-10000 |

-10000 |

... |

| Hauskauf |

-73734.81 |

0 |

0 |

... |

| Zins |

-7373.48 |

-6910.83 |

-6401.91 |

... |

| Tilgung |

-4626.52 |

-5089.17 |

-5598.09 |

... |

| Entnahme |

-13000 |

-13000 |

-13000 |

... |

| Kredit |

73734.81 |

69108.29 |

64019.11 |

... |

Quelle: eigene Darstellung.

Im folgenden Fall (Annuitätendarlehen) berücksichtigt der Gutachter die Inflation und damit die

Preissteigerung. Der Entscheidungswert d.h. der Wert, bei dem sich die Vorteilhaftigkeit zwischen Kauf und

Miete dreht, beträgt 79503.73 GE. Auch in diesem Fall stellt der Gutachter für die Bewertung von Immobilien

und Unternehmen einen Finanzplan auf. Es wird das Annuitätendarlehen getilgt.

Der Kalkulationszins (endogene Grenzzinsfuß) beträgt 0.1.

Der Wert von 79503.73 GE GE lässt sich auch mit der Formel für den Barwertfaktor mit Wachstum bwfg(i,g,n) =

(1-(1+g)^n*(1+i)^-n)/(i-g) berechnen. Es ergibt sich 12000 * 6.63 = 79503.73 GE. Würde Immanuel Biele, wie

im Extremfall, eine grenzenlose Verschuldung zulassen, so könnte er die ersparten Mieterträge nach dem

Abbezahlen des Kredites abzinsen. Der endogene Grenzzinsfuß ist der Kreditzins von 0.1. Der Wert beträgt

12000*1.02^10)/(0.1-0.02) *(1+(0.1))^(-10) = 70496.27 GE. Zusammen ergibt dies 70496.27 + 79503.73 = 15000

GE. Das ist der Wert aus dem Extremfall.

(Für Mathematiker: Der Grenzpreis wurde mithilfe eines linearen Programms auf zwei Wegen ausgerechnet.

Einmal durch die Aufnahme eines Annuitätendarlehens, welches an den Kaufpreis gebunden wurde. Und einmal

durch eine Restriktion im Jahr 10, welche Verschuldung unterbindet. Im ersten Fall entspricht der Dualwert

der Liquiditätsrestriktion in t=1 dem Barwertfaktor von 6.63. Im zweiten Fall kann durch die Dualwerte der

Liquiditätsrestriktion der endogene Grenzzinsfuß von 0.1 berechnet werden.)

Tabelle 10: Immobilie kaufen mit Wachstum (Annuitätendarlehen 10 Jahre)

| Bezeichnung |

Jahr 1 |

Jahr 2 |

Jahr 3 |

Jahr ... |

| Gehalt |

50000 |

51000 |

52020 |

... |

| Steuern |

-15000 |

-15300 |

-15606 |

... |

| Lebenshaltungskosten |

-10000 |

-10200 |

-10404 |

... |

| Hauskauf |

-79503.73 |

0 |

0 |

... |

| Zins |

-7950.37 |

-7545.41 |

-7075.95 |

... |

| Tilgung |

-4049.63 |

-4694.59 |

-5408.85 |

... |

| Entnahme |

-13000 |

-13260 |

-13525.2 |

... |

| Kredit |

79503.73 |

75454.11 |

70759.52 |

... |

Quelle: eigene Darstellung.

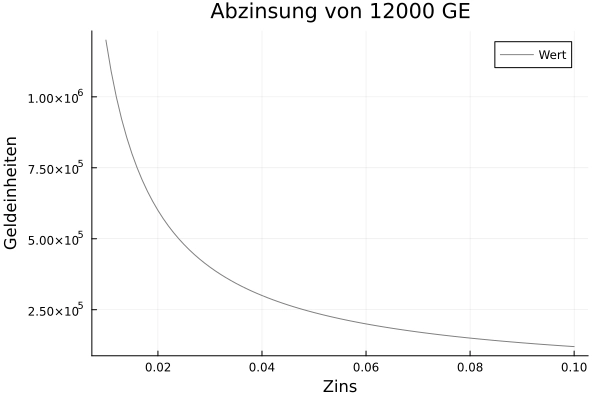

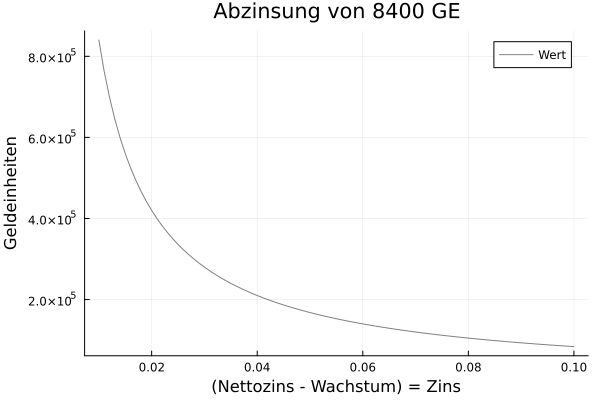

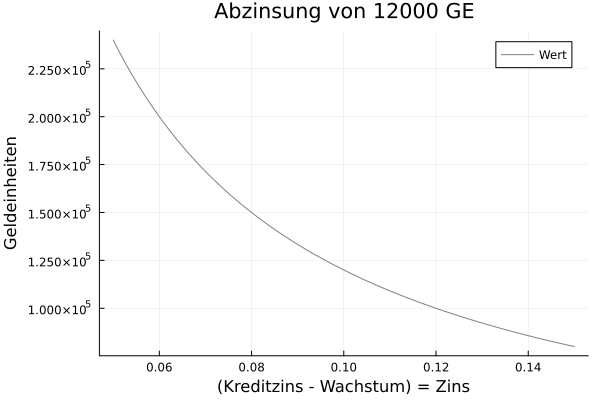

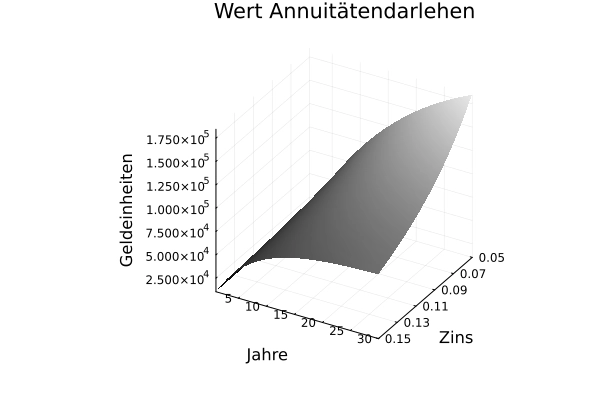

Abbildung 3: Abzinsung Kauf unbeschränkter Kredit und Annuitätendarlehen

Quelle: eigene Darstellung.

Immobilie kaufen Variationen

Nun können die Beispiele beliebig erweitert und abgeändert werden. Die folgend errechneten Werte lassen

sich nicht mehr ersatzweise mit den obigen Formeln ermitteln und es muss ein lineares oder nichtlineares

Programm (Basisansatz und Bewertungsansatz) gemäß der funktionalen Bewertungslehre aufgestellt werden.

Es folgt zuerst eine Variation mit 10000 GE Eigenkapital von Immanuel Biele. Warum ändern sich die Werte?

Im Basisfall der Miete (Basisansatz) erhöht sich der Entnahmestrom um die Verzinsung des Eigenkapitals (ggf.

um einen Wachstumsabschlag korrigiert). Dieser erhöhte Entnahmestrom muss auch im Fall des Kaufs

(Bewertungsansatz) erreicht werden. Im Fall des Kaufs (Bewertungsansatz) ist es jedoch lohnenswert, das Geld

nicht anzulegen, sondern die teure Tilgung von 10% zu meiden. Zusätzlich kann noch der Kredit im Volumen

erhöht werden. (Im Endeffekt werden mehr Zinsen bedient, aber es findet keine niedrigverzinste Geldanlage

mehr statt.) Die unten stehenden Werte erlauben gerade so den gleichen Entnahmestrom wie im Basisansatz.

(Der Entscheidungswert ist der maximal akzeptable Kaufpreis bei dem die Vorteilhaftigkeit umschlägt.)

Tabelle 11: Variation Kauf mit Eigenkapital

| Fall |

ohne Wachstum |

mit Wachstum |

| Kauf: maximaler akzeptabler Kaufpreis (unbegrenzte Verschuldung) |

126250.0 |

157812.5 |

| Kauf: maximaler akzeptabler Kaufpreis (Barwert) |

81430.59 |

88344.30 |

Quelle: eigene Darstellung.

In einer weiteren Variation verzichtet Immanuel Biele sowohl bei der Miete, als auch bei Kauf 10 Jahre auf

50% seines nicht obligatorischen Konsums (Entnahme).

Im Fall der Miete (Basisansatz) kann er das Geld anlegen und Zinsen erhalten. Er spart insbesondere bis zum

Jahr 10 und erhält Zinseszinsen.

Im Fall des Kaufs (Bewertungsansatz) sollen zwei Fallgruppen dargestellt werden. Einmal lässt er, und seine

Hausbank natürlich auch, eine unbegrenzte Verschuldung zu. Alternativ wird die Immobilie innerhalb von 10

Jahren abbezahlt.

Tabelle 12: Variation Kauf und Miete mit und ohne Wachstum sowie 50% Entnahmeverzicht für 10

Jahre

| Fall |

ohne Wachstum |

mit Wachstum |

| Miete: Ersparnis im Jahr 10 |

63099.85 |

76836.95 |

| Kauf: maximaler akzeptabler Kaufpreis (unbegrenzte Verschuldung) |

143547.02 |

182930.16 |

| Kauf: maximaler akzeptabler Kaufpreis (Barwert) |

106404.72 |

118914.13 |

Quelle: eigene Darstellung.

Wie Sie sehen, gibt es nicht "den" einen allgemeingültigen Wert für jedermann. Der Entscheidungswert hängt

von dem Bewertungssubjekt und seiner Situation ab. Dennoch kann vereinfacht werden. Die Approximation

(Annäherung) wird mit dem originären Ertragswertverfahren vorgenommen, welches eine Vereinfachung der

funktionalen Bewertungslehre darstellt und weniger kompliziert ist.